Your business is worth all future profits it is expected to generate - Inverted Passion

人们很容易对那些亏损严重的初创公司数十亿美元的估值感到困惑。如果您曾经想知道为什么有人会为一家不赚钱的公司付费,那么您并不孤单。

研究金融资产如何估值是值得的

在公司成立的早期,当其未来存在很大不确定性时,估值过程更像是一门艺术,而不是一门科学。然而,这并不是一门盲目的科学。没有哪个风险投资家会因为喜欢你就把钱交给你。

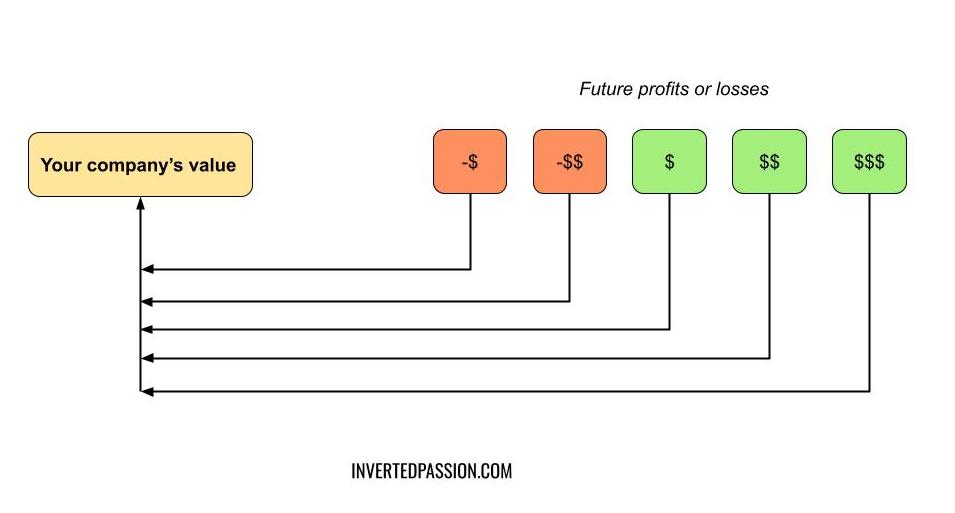

估值,即使是一门艺术,也基于一个非常简单的财务原则,即一项资产的价值是其在其生命周期内预期产生的贴现利润。贴现一词意味着短期现金比长期现金更有价值。很容易找到计算贴现现金流的精确公式。

然而,比公式更重要的是理解这个概念对初创公司的影响。

第一个影响是投资者对收入快速增长的预期。初创公司通常需要在产品投放市场之前进行前期投资。这表明投资者实际上预计最初几年会出现损失。由于这些短期损失,由于未来的贴现因素,投资者证明当前对公司进行正估值的唯一方法是,他预计未来的利润将大大高于公司的实际利润。今天发生的损失。这种对未来天文数字利润的预期推动了风险投资家对其公司不惜一切代价实现增长的预期。

风险投资的论点通常是,公司总是可以通过削减成本来盈利,但在充分发挥其潜力之前,不应该过早削减成本。有时,当年轻公司在经历了亏损驱动的增长后取得了市场领导者的地位,并开始产生利润以补偿投资者的早期利润时,这种方法就会发挥作用。这就是Facebook的情况,早年亏损,但如今却非常盈利。

然而,大多数时候,论文并没有实现,因此即使是风险投资资助的初创企业也有很高的失败率。如果没有明确的盈利途径,无论收入多高,公司的价值都是零。这就是为什么聪明的企业家会同时关注两个方面:公司因亏损而增长,以及向盈利机器的转变。如果所有收入都用于支出,而股东和投资者得不到任何回报,那么收入就毫无价值。

贴现现金流的第二个影响是,许多盈利企业的所有者没有意识到其企业的价值。他们对风险投资公司给予其他企业数十亿美元的估值感到压力。重要的是要认识到,一家亏损公司的数十亿美元估值完全取决于未来前景,并且失败率很高,可能会降至零。另一方面,盈利企业有更多的实质内容来证明非零估值的合理性。不幸的是,拥有盈利业务的企业家有时会在不需要资金时筹集资金。如果企业家能够计算其盈利业务的价值,她可能会意识到筹集资金实际上可能会破坏价值。

请记住:所有企业的最终目标都是为股东带来利润。为了增长而增长没有任何意义。只有未来利润流的增长才重要,在这成为现实之前,这只是某人头脑中的期望。